Chức năng của ngân hàng trung ương được phân bổ thành 3 nhóm chính, tập trung phát triển từng danh mục riêng. Nhìn chung, đây chính là đơn vị ngân hàng độc quyền trong việc phát hành và quản lý tiền tệ cũng như hoạt động ngân hàng. Cùng Career

Builder khám phá thêm qua bài viết dưới đây nhé.

Bạn đang xem: Vai trò của ngân hàng trung ương

Tổng hợp tên gọi và thông tin đầy đủ của các chức vụ trong ngân hàng

Chuyên viên khách hàng quan hệ doanh nghiệp là gì?

Học tài chính ngân hàng ra làm gì? Có dễ xin việc khi ra trường không?

Nhân viên ngân hàng là gì? Tổng hợp các kỹ năng cần thiết để thành công

Ngân hàng trung ương là gì? Ngân hàng trung ương có phải là ngân hàng Nhà nước không?

Ngân hàng trung ương hay ngân hàng dự trữ là cơ quan đặc trách trong việc quản lý hệ thống tiền tệ, chịu trách nhiệm thi hành chính sách tiền tệ của một quốc gia, nhóm quốc gia hoặc vùng lãnh thổ. Mục đích chính của quá trình vận hành là ổn định giá trị tiền tệ, cung tiền, kiểm soát lãi suất và hỗ trợ các ngân hàng thương mại đang đứng trước nguy cơ đổ vỡ. Hầu hết các ngân hàng trung ương đều thuộc quyền sở hữu của Nhà nước, tuy nhiên vẫn giữ mức độ độc lập nhất định đối với Chính phủ. Tại Việt Nam, Ngân hàng Trung ương của nước CHXHCN Việt Nam chính là Ngân hàng Nhà nước Việt Nam, đảm trách việc quản lý các hệ thống tiền tệ của quốc gia.

Tầm quan trọng của ngân hàng trung ương

Ngân hàng trung ương đóng vai trò rất quan trọng, đảm trách việc quản lý các hệ thống tiền tệ của một quốc gia, nhóm quốc gia hoặc vùng lãnh thổ. Nhiệm vụ cụ thể là phát hành giấy bạc, thực hiện một số chức năng quản lý tiền tệ nhất định, bao gồm:

Ổn định giá trị tiền tệ.Ổn định nguồn cung tiền trong nước.Kiểm soát mức lãi suất nhằm ổn định nền kinh tế.Hỗ trợ các vấn đề của ngân hàng thương mại để tránh nguy cơ đổ vỡ.Nếu quốc gia không có ngân hàng trung ương thực hiện hoạt động quản lý và điều tiết thì quá trình vận hành hệ thống các ngân hàng sẽ gặp phải rất nhiều khó khăn. Nói cách khác, đây là định chế tài chính quan trọng, không thể thiếu ở mỗi quốc gia, giúp ổn định tiền tệ nói riêng và nền kinh tế nói chung. Đó là lý do tại sao trong nhiều năm trở lại đây, Chính phủ các nước luôn tập trung chú trọng xây dựng ngân hàng trung ương phát triển vững mạnh.

Các chức năng của ngân hàng trung ương là gì?

Chức năng của ngân hàng trung ương được chia thành 3 nhóm chính, bao gồm:

Chức năng phát hành tiền

Đây là chức năng cơ bản và quan trọng của ngân hàng trung ương. Tại hầu hết các quốc gia, ngân hàng trung ương là cơ quan tài chính duy nhất có quyền thực hiện phát hành tiền tệ. Ngoài ra, tại một số quốc gia khác, cơ quan này còn là đơn vị duy nhất phát hành tiền giấy, trong khi đó, các loại tiền bổ trợ khác như tiền kim loại sẽ do Chính phủ phát hành.

Chức năng ngân hàng của các ngân hàng

Đây là chức năng thứ hai của ngân hàng trung ương. Cụ thể, cơ quan là ngân hàng của các ngân hàng vì không tham gia vào hoạt động kinh doanh tiền tệ và tín dụng trực tiếp trong nền kinh tế, chỉ thực hiện các nghiệp vụ ngân hàng đối với ngân hàng trung gian, bao gồm:

Mở tài khoản và nhận tiền gửi từ ngân hàng trung gian: Ngân hàng trung ương đảm trách việc nhận tiền gửi của các ngân hàng trung gian trên cả nước dưới hình thức tiền gửi thanh toán và tiền gửi bắt buộc. Tiền gửi dự trữ bắt buộc là khoản tiền dự trữ mà ngân hàng trung ương yêu cầu bắt buộc ngân hàng trung gian phải gửi lại. Số tiền này đảm bảo khả năng chi trả của ngân hàng trung gian trước nhu cầu rút tiền từ khách hàng. Trong khi đó, tiền gửi thanh toán là khoản tiền mà ngân hàng trung gian buộc phải duy trì thường xuyên tại tài khoản thuộc ngân hàng trung ương. Mục đích chính là phục vụ nhu cầu thanh toán tiền, đáp ứng nhu cầu giao dịch với ngân hàng trung ương và chi trả cho các ngân hàng khác. Cấp tín dụng cho ngân hàng trung gian: Đây là yếu tố không thể bỏ qua khi đề cập đến chức năng của ngân hàng trung ương. Cụ thể, ngân hàng trung ương thực hiện hoạt động cấp tín dụng cho các ngân hàng trung gian thông qua tái chiết khấu chứng từ có giá ngắn hạn. Nói cách khác, đây là hình thức cấp vốn của ngân hàng trung ương cho các ngân hàng trung gian trong việc mở rộng hoạt động tín dụng. Ngoài ra, cơ quan còn đóng vai trò bảo vệ ngân hàng trung gian khỏi nguy cơ phá sản bằng tín dụng. Đây đồng thời còn là trung tâm thanh toán, bù trừ tiết kiệm chi phí thanh toán, luân chuyển vốn cho ngân hàng trung gian cũng như nền kinh tế xã hội.Chuyên viên quan hệ khách hàng cá nhân làm công việc gì?

Kế toán ngân hàng là gì? Nhiệm vụ, công việc của kế toán ngân hàng

Cách tính lãi suất kép, lãi suất ngân hàng, lãi suất tiết kiệm siêu lợi nhuận và chính xác nhất

Chức năng ngân hàng của chính phủ

Tại nhiều quốc gia, ngân hàng trung ương còn đóng vai trò quản lý tiền tệ của Chính phủ. Cụ thể, Chính phủ sẽ mở một tài khoản giao dịch không lãi suất tại đây. Tuy nhiên ở Việt Nam, kho bạc mới đảm nhiệm chức năng này.

Tại sao nói ngân hàng trung ương Việt Nam là ngân hàng của chính phủ?

Tại nhiều quốc gia trên thế giới, hầu hết các ngân hàng trung ương đều sẽ độc lập với Chính phủ về mặt quản lý, pháp lý, mục tiêu và hoạt động. Tuy nhiên, ở Việt Nam, Nghị định 156 đã nêu rõ:

Ngân hàng Trung ương của nước CHXHCN Việt Nam là Ngân hàng Nhà nước Việt Nam thuộc sở hữu của Nhà nước đồng thời là cơ quan trực thuộc Chính phủ, do đó không độc lập về pháp lý. Ngân hàng Trung ương của nước CHXHCN Việt Nam được xây dựng chỉ tiêu lạm phát, tuy nhiên quyền phê duyệt vẫn thuộc về Chính phủ, nên vẫn chưa có quyền độc lập khi ra quyết định mục tiêu chính sách. Ngân hàng Trung ương của nước CHXHCN Việt Nam có quyền thực hiện các chính sách tiền tệ quốc gia, nhưng việc hoạch định này vẫn chịu tác động từ Chính phủ về mục tiêu lạm phát, nên không độc lập trong hoạt động. Những quy định về công tác điều hành hoạt động của Ngân hàng Trung ương thuộc nước CHXHCN Việt Nam đều do Chính phủ Nhà nước ban hành nên không độc lập trong việc quản lý hoạt động của mình.Bởi những yếu tố trên, Ngân hàng Trung ương nước CHXHCN Việt Nam vẫn chỉ là cơ quan thuộc Chính phủ, không độc lập như nhiều quốc gia khác trên thế giới.

Cơ hội việc làm ngân hàng tại Career

Builder

Hiện nay, số lượng ngân hàng, phòng giao dịch,... đã và đang mở rộng mạng lưới khắp cả nước. Do đó, cơ hội việc làm thuộc lĩnh vực này rất lớn. Dựa theo khảo sát của Vietnam

Salary, mức lương trung bình của ngành tài chính ngân hàng là 9 triệu đồng/tháng, tùy theo từng chức vụ và kinh nghiệm. Dưới đây là một số vị trí đang được tuyển liên tục với số lượng lớn:

Vai trò của ngân hàng trung ương trong ổn định tài chính vĩ mô: Nhìn từ một số cuộc khủng hoảng trên thế giới

Ngân hàng trung ương (NHTW) có vai trò rất quan trọng trong việc giữ vững ổn định tài chính vĩ mô. Đặc biệt trong bối cảnh khủng hoảng, hành động của NHTW là vô cùng cần thiết nhằm giảm thiểu các tổn thất gây ra đối với thị trường tài chính, các tổ chức tài chính trung gian và cả nền kinh tế.

Bằng việc phân tích diễn biến khủng hoảng và những hành động của Cục dự trữ Liên bang Mỹ (FED), NHTW châu Âu và một số NHTW của các quốc gia mới nổi trong việc ứng phó với khủng hoảng, bài viết đã chỉ ra những vấn đề còn tồn tại trong việc điều hành chính sách tiền tệ của các NHTW trên thế giới. Từ đó, nêu lên những gợi ý chính sách cho Ngân hàng Nhà nước (NHNN) Việt Nam.

Theo NHTW châu Âu (2007), ổn định tài chính là trạng thái của nền kinh tế, trong đó, hệ thống tài chính (bao gồm các trung gian tài chính, thị trường và hạ tầng tài chính) có khả năng chống đỡ được các cú sốc và những rủi ro gây ra bởi sự mất cân đối tài chính, từ đó, giảm bớt khả năng phá sản của các trung gian tài chính. Như vậy, ổn định tài chính là trạng thái mà nền kinh tế nào cũng muốn đạt tới. Tuy nhiên, để có thể giữ được ổn định tài chính, đòi hỏi phải có sự tham gia của nhiều cơ quan có thẩm quyền, trong đó có NHTW. Vai trò của NHTW trong giữ vững ổn định tài chính là vô cùng quan trọng do những đặc điểm riêng biệt của NHTW so với các cơ quan quản lý khác. Điều này được thể hiện rõ nét hơn trong giai đoạn nền kinh tế rơi vào trạng thái suy thoái hay khủng hoảng.

Đặt trong bối cảnh cả thế giới đang bước sang năm thứ 12 sau cuộc khủng hoảng tài chính toàn cầu 2007 - 2008, với những lo ngại rằng chu kỳ kinh tế suy thoái mới có thể lại sắp diễn ra, việc nhìn lại các cuộc khủng hoảng kinh tế trước đây và cách các NHTW trên thế giới đối phó với khủng hoảng là cần thiết. Mục tiêu của bài viết này là phân tích, đánh giá và rút ra các bài học kinh nghiệm cần thiết cho các NHTW nói chung và NHNN Việt Nam nói riêng trong việc chuẩn bị sẵn sàng ứng phó với khủng hoảng và thực hiện những hành động cần thiết nếu khủng hoảng kinh tế xảy ra. Để đạt được mục tiêu này, bài viết thực hiện tổng quan các công trình nghiên cứu trước đó để làm rõ vai trò của NHTW đối với ổn định tài chính và đối phó với khủng hoảng. Sau đó, trên cơ sở kinh nghiệm quốc tế điển hình về FED, NHTW châu Âu và NHTW tại một số nền kinh tế mới nổi trong đối phó với khủng hoảng, bài viết đưa ra một số gợi ý chính sách dành cho NHNN Việt Nam trong việc chuẩn bị và đối phó với khủng hoảng kinh tế.

Đã có khá nhiều nghiên cứu nước ngoài về ổn định tài chính. Các nghiên cứu này tập trung vào một số khía cạnh sau:

(1) Khái niệm, đặc điểm của ổn định tài chính;(2) Đo lường mức độ ổn định tài chính;

(3) Vai trò của NHTW trong ổn định tài chính vĩ mô.

1.1. Khái niệm, đặc điểm của ổn định tài chính

Theo NHTW Hàn Quốc, ổn định tài chính được định nghĩa là một điều kiện, trong đó, ba thành phần của hệ thống tài chính, bao gồm tổ chức tài chính, thị trường tài chính và cơ sở hạ tầng tài chính là ổn định. Cụ thể, (i) tính ổn định của các tổ chức tài chính được hiểu là trạng thái mà các tổ chức tài chính riêng lẻ đủ mạnh để thực hiện đầy đủ chức năng trung gian tài chính của họ, mà không cần sự trợ giúp từ các tổ chức bên ngoài bao gồm cả Chính phủ; (ii) ổn định thị trường tài chính là một trạng thái, trong đó, không có sự gián đoạn lớn của các giao dịch trên thị trường cũng như không có sự sai lệch đáng kể về giá tài sản tài chính giữa các nền kinh tế. Cuối cùng (iii), tính ổn định của cơ sở hạ tầng tài chính liên quan đến trạng thái mà ở đó, hệ thống tài chính được cấu trúc tốt để đảm bảo vận hành trơn tru kỷ luật thị trường, mạng lưới an toàn tài chính và hệ thống thanh toán. Ổn định tài chính cũng có thể được định nghĩa rộng hơn là trạng thái, trong đó, hệ thống tài chính có thể tạo điều kiện thuận lợi cho các hoạt động kinh tế thực diễn ra suôn sẻ và có khả năng phát hiện sự mất cân đối tài chính phát sinh từ các cú sốc kinh tế.

Để đo lường mức độ ổn định tài chính, năm 2006, Quỹ tiền tệ quốc tế IMF đã xây dựng Bộ chỉ số về sức khoẻ tài chính. Đây là bộ chỉ số đã được sử dụng trong rất nhiều nghiên cứu của các tác giả khác nhau như Hawkins và Klau (2000), Nelson và Perli (2005) and Gray và cộng sự (2007) khi nghiên cứu về ổn định tài chính. Các chỉ số được sử dụng để đo lường mức độ ổn định tài chính có thể được chia thành 6 nhóm chính sau:

Sự ổn định trong khu vực kinh tế hàng hóa được thể hiện qua một số chỉ tiêu như tăng trưởng GDP, vị thế tài chính của Chính phủ và lạm phát. Trong đó, tăng trưởng GDP phản ánh khả năng tạo ra của cải của nền kinh tế. Tốc độ tăng trưởng GDP phản ánh rủi ro tăng trưởng quá nóng của nền kinh tế. Trong khi đó, vị thế tài chính của Chính phủ phản ánh khả năng tìm kiếm các nguồn tài trợ cho chi tiêu của Chính phủ. Cuối cùng, chỉ tiêu lạm phát có thể chỉ ra các vấn đề về cơ cấu trong nền kinh tế. Sự không hài lòng của công chúng với lạm phát có thể dẫn đến sự bất ổn chính trị.

Rủi ro của khu vực doanh nghiệp có thể được đánh giá bằng một số chỉ tiêu như cơ cấu nợ trên vốn chủ sở hữu, tỷ lệ sinh lời trên vốn chủ sở hữu, số lượng đơn xin bảo hộ phá sản.

Sức khỏe khu vực hộ gia đình có thể được đánh giá thông qua tài sản ròng và thu nhập khả dụng ròng. Tài sản ròng và thu nhập khả dụng ròng có thể đo lường khả năng suy giảm tài chính của các hộ gia đình.

Các điều kiện trong khu vực tài chính quốc tế được phản ánh bởi tỷ giá hối đoái thực, dự trữ ngoại hối, cán cân vãng lai. Những biến số này có thể phản ánh những thay đổi đột ngột trong dòng vốn, trong khả năng cạnh tranh của hoạt động xuất khẩu và tính bền vững của các khoản vay nước ngoài để tài trợ các khoản nợ trong nước.

Sự ổn định tài chính trong lĩnh vực tài chính ngân hàng được thể hiện qua tổng lượng tiền cung ứng, lãi suất thực, các biện pháp phòng ngừa rủi ro của các ngân hàng, tỷ lệ an toàn vốn tối thiểu và mức độ thanh khoản của ngân hàng, chất lượng các khoản cho vay và hoạt động của hệ thống cấp tín dụng. Tất cả các chỉ số này có thể phản ánh các vấn đề trong lĩnh vực tài chính ngân hàng và nếu khủng hoảng xảy ra, họ có thể đánh giá chi phí của một cuộc khủng hoảng như vậy đối với nền kinh tế thực.

Các biến liên quan để mô tả các điều kiện trên thị trường tài chính là các chỉ số về tỷ lệ vốn chủ sở hữu và tính thanh khoản. Mức độ rủi ro cao có thể phản ảnh khả năng thua lỗ của các nhà đầu tư khi khủng hoảng xảy ra.

Phần lớn các nghiên cứu đều thống nhất về vai trò quan trọng của NHTW trong việc tạo lập và duy trì sự ổn định tài chính. Các nghiên cứu chỉ ra các khía cạnh khác nhau để giải thích cho vấn đề này.

Theo NHTW Hàn Quốc, NHTW có vai trò quan trọng trong ổn định tài chính vĩ mô. Khi hệ thống tài chính trở nên không ổn định, để có thể giải quyết vấn đề này, cần có nguồn cung ứng vốn khổng lồ. Do đó, NHTW có thể thực hiện vai trò thúc đẩy sự ổn định tài chính một cách tự nhiên, vì NHTW có khả năng kịp thời bơm một lượng lớn thanh khoản nhờ vào khả năng độc quyền trong việc phát hành tiền của mình.

Hệ thống tài chính cung cấp nhiều thông tin cần thiết cho NHTW để thực hiện chính sách tiền tệ của mình. Nó cũng là kênh chính thống, qua đó, các tác động của chính sách tiền tệ được truyền đến nền kinh tế thực. Sự bất ổn của hệ thống tài chính làm giảm tính hữu ích của các biến thông tin được sử dụng cho chính sách tiền tệ, bao gồm biến giá, biến động giao dịch trên thị trường tài chính và hành vi cho vay của các tổ chức tài chính, từ đó, làm giảm hiệu quả chính sách. Do đó, NHTW cần chú trọng đến sự ổn định tài chính, vì chỉ có ổn định tài chính mới có thể giúp cho hiệu quả của chính sách tiền tệ được nâng cao.

Ngày nay, các yếu tố gây ra những cú sốc và các kênh lan truyền cú sốc đã trở nên đa dạng và phức tạp hơn. Các yếu tố này cũng chịu ảnh hưởng bởi sự tăng cường mối liên kết giữa thị trường tài chính trong và ngoài nước, giữa các thị trường tài chính và các tổ chức tài chính, nhờ quá trình tự do hóa tài chính và toàn cầu hóa. Bối cảnh đó đòi hỏi không chỉ cần phân tích sự ổn định của các tổ chức tài chính cá nhân và thị trường tài chính cá nhân, mà còn phải đánh giá sự ổn định về hệ thống tài chính tổng thể, bằng cách xem xét môi trường kinh tế vĩ mô trong và ngoài nước. NHTW rất phù hợp để đáp ứng nhu cầu này, vì nó có lợi thế so sánh trong việc phân tích sự ổn định của hệ thống tài chính. Phân tích vĩ mô của toàn bộ hệ thống tài chính được coi là nền tảng quan trọng để đảm bảo sự ổn định tài chính. Các nhận định này cũng được các NHTW khác trên thế giới như NHTW Canada, NHTW Châu Âu, NHTW Nhật Bản khẳng định và nêu lên trong các nghiên cứu của mình.

Các nghiên cứu thực chứng nghiên cứu kỹ hơn về (1) ảnh hưởng việc truyền thông của NHTW về ổn định tài chính (Born, Ehrmann và Fratzcher (2013)); (2) tính minh bạch của NHTW ảnh hưởng tới ổn định tài chính (Horváth và Vaško (2012, 2016)).Cụ thể Born, Ehrmann và Fratzcher (2013) đã nghiên cứu 1000 bài phát biểu và báo cáo ổn định tài chính của 37 NHTW trong 14 năm. Kết quả nghiên cứu cho thấy các báo cáo ổn định tài chính của NHTW có tác động đáng kể và lâu dài đối với khả năng sinh lời trên thị trường chứng khoán và cũng có xu hướng làm giảm biến động thị trường. Kết quả hồi quy của Horváth và Vaško (2012) cho thấy rằng các quốc gia phát triển thể hiện tính minh bạch cao hơn. Kết quả cũng cho thấy sự minh bạch liên quan đến mức độ ổn định tài chính chịu ảnh hưởng mạnh mẽ bởi một chính sách tiền tệ minh bạch.

Hơn thế nữa, NHTW còn có vai trò quan trọng đối với ổn định tài chính trong việc phòng ngừa và ứng phó với khủng hoảng tài chính. Theo Corbo (2010), các NHTW có thể sử dụng các tỷ lệ an toàn vốn tối thiểu được điều chỉnh theo chu kỳ, tỷ lệ dự phòng rủi ro cho vay và tỷ lệ cho vay trên tài sản để ngăn chặn đầu cơ tại các thị trường, nơi bong bóng tiềm năng đang hình thành. Các NHTW cũng có thể giảm rủi ro hệ thống thông qua các cải cách trong thanh toán và cung cấp các ưu đãi cho một số giao dịch phái sinh. Nói cách khác để các NHTW có thể giúp ngăn chặn khủng hoảng tài chính, cần thiết kế các quy trình đối phó với sự thất bại của các tổ chức quan trọng có hệ thống. Ngoài ra, Kawai and Morgan (2012) cũng đã tổng hợp những biện pháp NHTW có thể sử dụng để giúp đạt được ổn định tài chính. Các biện pháp này bao gồm: các công cụ của chính sách tiền tệ, quản lý dòng tiền và dòng vốn, các công cụ chính sách an toàn vĩ mô và năng lực giải quyết.

Các NHTW cũng có thể giảm khả năng xảy ra khủng hoảng bằng cách can thiệp để tránh sự sai lệch lớn trong tỷ giá hối đoái thực mà việc đảo ngược có thể quá tốn kém và ảnh hưởng đến sự ổn định của hệ thống tài chính. Cuối cùng, các NHTW nên làm việc với các tổ chức tài chính để cấp giấy chứng nhận vốn dự phòng. Đây là những chứng khoán nợ sẽ được chuyển đổi thành vốn sau khi đạt đến ngưỡng và do đó, cung cấp khả năng tái cấp vốn tự động trong trường hợp khủng hoảng.

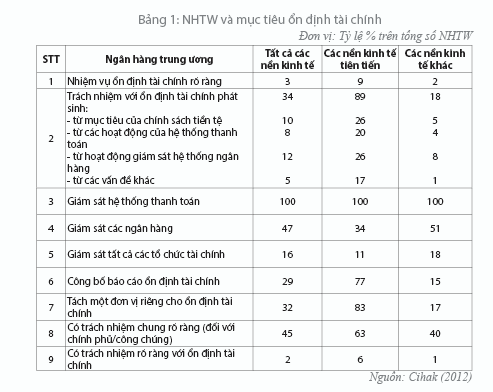

Cihak (2010) thực hiện điều tra 157 NHTW trên thế giới, kết quả nghiên cứu cho thấy ổn định tài chính là một trong những mục tiêu của NHTW ở rất nhiều quốc gia. Kết quả điều tra được tổng hợp trong bảng dưới đây: (Bảng 1)

Từ các nghiên cứu trên, có thể thấy rằng NHTW đóng vai trò quan trọng đối với ổn định tài chính vì những lý do sau:

- NHTW là cơ quan độc quyền trong việc phát hành tiền. Vì vậy, nó có khả năng cung cấp một lượng lớn thanh khoản lớn trong điều kiện thị trường gặp biến động.

- NHTW cũng có lợi thế so với các cơ quan khác trong việc đảm bảo ổn định tài chính. Thứ nhất, nó có lợi thế so sánh trong phân tích sự ổn định của hệ thống tài chính. Điều này vô cùng quan trọng vì những yếu tố gây ra những cú sốc và các kênh truyền dẫn cú sốc đã trở nên đa dạng và phức tạp hơn, đồng thời chịu ảnh hưởng bởi sự tăng cường mối liên kết giữa thị trường tài chính trong và ngoài nước, và giữa các thị trường tài chính và các tổ chức tài chính. Khi đó, phân tích vĩ mô của toàn bộ hệ thống tài chính được coi là nền tảng quan trọng để đảm bảo sự ổn định tài chính. Thứ hai, NHTW có một số công cụ chính sách có thể ảnh hưởng đến sự ổn định tài chính, bao gồm, các công cụ chính sách tiền tệ, các công cụ quản lý tỷ giá hối đoái và các công cụ chính sách an toàn vĩ mô. Những công cụ này có thể được sử dụng để ngăn ngừa và giảm thiểu khủng hoảng. Các công cụ chính sách tiền tệ thường nhằm mục đích ảnh hưởng đến cầu và cung tiền, chủ yếu bằng các nghiệp vụ thị trường mở và tỷ lệ dự trữ bắt buộc. Các công cụ chính sách an toàn vĩ mô nhằm mục đích giảm rủi ro tài chính hệ thống, điển hình nhất là kiềm chế tăng trưởng tín dụng ngân hàng.

- Tại một số quốc gia, ổn định tài chính là nhiệm vụ bắt buộc của NHTW. Tuy nhiên, kể cả khi đây không phải là nhiệm vụ bắt buộc, bản thân NHTW cần giữ ổn định tài chính vì sự bất ổn trong hệ thống tài chính sẽ làm giảm hiệu quả của chính sách tiền tệ do sự bất ổn của hệ thống tài chính làm giảm tính hữu ích của các biến thông tin được sử dụng cho chính sách tiền tệ, bao gồm biến giá và biến động giao dịch trên thị trường tài chính và hành vi cho vay của các tổ chức tài chính.

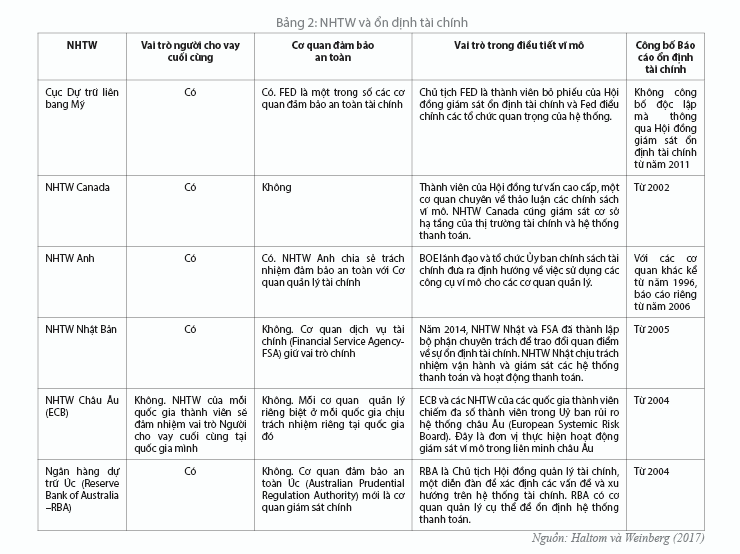

Trên thế giới, vai trò của NHTW các quốc gia trong việc đảm bảo ổn định tài chính cũng có một số sự khác biệt. Haltom và Weinberg (2017) đã tổng hợp vai trò của NHTW với ổn định tài chính ở một số quốc gia. (Bảng 2)

Như vậy, có thể thấy rằng các NHTW vừa có động lực, vừa có lợi thế và có cả công cụ để giữ ổn định tài chính vĩ mô. Vấn đề đặt ra là NHTW phải có những hành động thích hợp nhất để ổn định tài chính, đặc biệt trong giai đoạn nền kinh tế gặp suy thoái hoặc khủng hoảng. Vì vậy, nghiên cứu bài học của các NHTW trên thế giới đối phó với khủng hoảng, ổn định tài chính là điều cần thiết để rút ra kinh nghiệm cho việc điều hành chính sách tiền tệ của NHNN Việt Nam.

Từ giữa những năm 2000, các tiêu chuẩn bảo lãnh thế chấp nhà ở tại Mỹ bắt đầu trở nên dễ dàng hơn do các sản phẩm hướng tới những đối tượng vay dưới chuẩn đã trở nên phổ biến rộng rãi hơn. Việc mở rộng tín dụng cho các khoản vay dưới tiêu chuẩn kết hợp với lãi suất thấp đã khiến cho giá nhà tăng cao hơn. Cuộc khủng hoảng ở Mỹ bắt đầu từ thị trường nhà ở khi giá nhà tăng chậm lại và những người đi vay mua nhà bắt đầu vỡ nợ (Bernanke, 2010). Một ngân hàng đầu tư lớn của Mỹ, Bear Stearns, đã trở thành công ty tài chính lớn đầu tiên ở Mỹ đánh mất niềm tin của thị trường và rơi vào tình trạng thanh khoản kém vào tháng 3 năm 2008. Khi Bear Stearns được xác định là nếu không được trợ giúp thì sẽ không thể tồn tại được, chính quyền Mỹ đứng trước hai lựa chọn, hoặc cho phép Bear Stearns nộp đơn phá sản theo luật mà không xem xét tới tính chất đặc biệt của các công ty tài chính, hoặc tạo điều kiện cho JP Morgan Chase tiếp quản lại Bear Sterns. Vì bản thân chính quyền Mỹ cũng không dám chắc rằng mình có thể dự đoán được hết các hậu quả xảy ra trên thị trường tài chính khi có một công ty tài chính phá sản, vì vậy, phương án được lựa chọn là Bear Sterns được JP Morgan Chase tiếp quản với sự hỗ trợ của cơ quan có thẩm quyền. Lúc này, cơ quan duy nhất có thể cung cấp những hỗ trợ cần thiết ngay lập tức chính là FED, vì Kho bạc Nhà nước cần phải có uỷ quyền của Quốc hội mới được cung cấp hỗ trợ, còn Tập đoàn Bảo hiểm tiền gửi Liên Bang (FDIC) không thể hỗ trợ vì Bear Sterns không phải là một ngân hàng thương mại (NHTM). FED đã thành lập một công ty con phục vụ mục đích đặc biệt (special purpose vehicle - SPV) để mua 30 tỷ USD tài sản của Bear Sterns. FED cũng tiếp tục thành lập một SPV để hỗ trợ cho tập đoàn bảo hiểm American International Group (AIG). Sau đó, FED đã tạo ra một số công cụ thanh khoản khẩn cấp để hỗ trợ cho các NHTM và ngân hàng đầu tư, các quỹ đầu tư trên thị trường tiền tệ, và thị trường thương phiếu. Những công cụ này vượt ra khỏi vai trò “người cho vay cuối cùng” truyền thống của các NHTW khi những công cụ này có đối tượng hướng tới trực tiếp là các tổ chức tài chính trung gian phi ngân hàng (Wall, 2012).

Từ cuộc khủng hoảng tài chính ở Mỹ năm 2007, một số điểm đáng lưu ý đối với các NHTW đã được Wall (2012) tổng kết như sau:

- Sự xung đột giữa các mục tiêu: NHTW chịu trách nhiệm cho nhiều mục tiêu khác nhau và những mục tiêu này đôi khi có sự xung đột lẫn nhau. Trong trường hợp này, NHTW sẽ phải quyết định mục tiêu nào là quan trọng nhất và lựa chọn những chính sách phù hợp cho mục tiêu đó. Trong trường hợp thị trường nhà ở của Mỹ, FED được giao trách nhiệm xây dựng nhiều quy định tài chính liên quan đến thế chấp nhà ở. Những quy định này có thể được sử dụng để củng cố các tiêu chuẩn bảo lãnh phát hành. Tuy nhiên, đây cũng là một phần trách nhiệm bảo vệ người tiêu dùng của NHTW, lại vốn không được coi là một chức năng cốt lõi của NHTW. Hơn nữa, không có cơ quan liên bang nào được giao nhiệm vụ kiểm tra thị trường tài chính nói chung hoặc thị trường thế chấp nói riêng để tìm kiếm những dấu hiệu của sự yếu kém mà nếu lan rộng có thể dẫn đến bất ổn tài chính. Do đó, khi nhận được các báo cáo, chủ tịch FED lúc đó là Alan Greenspan đã không xem FED là cơ quan thích hợp để giải quyết các vấn đề (Andrews, 2007). FED cũng có khả năng làm chậm lại hoặc đảo ngược sự tăng lên của giá nhà bằng cách tăng lãi suất ngắn hạn cho đến khi việc tăng lãi suất đạt được tác động mong muốn tới giá nhà. Tuy nhiên, với mục tiêu kép là tạo công ăn việc làm và ổn định giá cả hàng hóa và dịch vụ, FED cũng không có mục tiêu rõ ràng hướng tới thị trường tài sản.

- Sự giới hạn trong quyền lực: Kho bạc và các cơ quan giám sát liên bang cũng hoạt động kém hiệu quả hơn do các giới hạn về quyền lực. Các NHTW thường khá chủ động trên thị trường tài chính và chịu trách nhiệm về một số hoạt động của thị trường bao gồm thanh toán bù trừ và thanh toán các giao dịch trên thị trường tài chính. FED không có quyền hạn trực tiếp trong việc giám sát các hoạt động trên thị trường OTC. Tuy nhiên, FED đã sử dụng quyền giám sát của mình đối với các nhóm NHTM để khắc phục các vấn đề mà nó quan sát thấy trên thị trường. Một điểm yếu nữa liên quan đến vấn đề quản lý là thiếu một cơ chế thích hợp để tái cấp vốn hoặc xử lý các công ty tài chính phi ngân hàng có vai trò quan trọng đối với hệ thống. Cụ thể, vai trò người bảo lãnh tín dụng lớn của AIG trên thị trường đã không được các cơ quan quản lý đánh giá một cách thận trọng cho đến một thời gian ngắn trước khi nó sụp đổ.

ECB phải đối mặt với hai cuộc khủng hoảng. Cuộc khủng hoảng đầu tiên phát sinh phần lớn từ việc các ngân hàng trong khu vực sử dụng đồng euro tiếp cận với sự phát triển của các công cụ tài chính ở Hoa Kỳ. Acharya và Schnabl (2010) đã chỉ ra những sai sót trong quy định khuyến khích các ngân hàng ở nhiều quốc gia, bao gồm nhiều quốc gia thuộc khu vực đồng euro, tạo ra các cơ chế để mua các chứng khoán được đảm bảo bởi bất động sản có xếp hạng tín dụng cao. Những cơ chế này sau đó phụ thuộc khá nhiều vào việc có được nguồn vốn đô la Mỹ ngắn hạn trên thị trường thương phiếu có tài sản đảm bảo hay không. Khi các nhà đầu tư trở nên lo ngại và rút khỏi thị trường thương phiếu có tài sản đảm bảo, các ngân hàng tài trợ phải đối mặt với khủng hoảng tài chính khi họ cố gắng để có được các nguồn tài chính thay thế. Cuộc khủng hoảng về tài trợ bằng đô la Mỹ bắt đầu vào mùa hè năm 2007 và lên đến đỉnh điểm ngay sau sự phá sản của Lehman.

Cuộc khủng hoảng thứ hai xuất hiện dưới hình thức khủng hoảng nợ chính phủ tại một số quốc gia thuộc khu vực đồng euro, đặc biệt là Hy Lạp, Ireland, Bồ Đào Nha, Tây Ban Nha và Ý. Nguyên nhân cơ bản của các cuộc khủng hoảng nợ công này phần lớn do các quyết định được đưa ra trước năm 2007 nhưng mức độ nghiêm trọng của các vấn đề đã không trở nên rõ ràng cho đến sau sự phá sản của Lehman.

Các vấn đề nợ công có thể được giảm bớt nếu các quốc gia thành viên tuân theo các chính sách tài khóa bảo thủ hơn, áp dụng các quy định ngân hàng chặt chẽ hơn và thực hiện cải cách để cải thiện khả năng cạnh tranh. Tuy nhiên, ECB đã và đang không có bất kỳ quyền lực trực tiếp nào đối với chính sách tài khóa của các quốc gia thành viên. ECB cũng không được trao quyền tài trợ cho các quốc gia hoặc mua cổ phần trong các ngân hàng. ECB chỉ có thể gián tiếp ảnh hưởng đến chính sách tài khóa bằng cách tiến hành nghiên cứu và thuyết trình về chính sách tài khóa phù hợp và các chính sách để nâng cao khả năng cạnh tranh. Đặc biệt, ECB nhấn mạnh tầm quan trọng của việc thực thi Hiệp ước Tăng trưởng và Ổn định, quy định giới hạn thâm hụt tài khóa hàng năm là 3% GDP.

Là cơ quan chính sách tiền tệ, ECB có tiềm năng sử dụng chính sách tiền tệ để ngăn chặn hoặc đảo ngược sự tăng giá nhanh chóng của giá bất động sản ở Ireland và Tây Ban Nha. Tuy nhiên, nhiệm vụ của ECB là duy trì giá cả ổn định cho hàng hóa và dịch vụ trên toàn khu vực đồng euro, chứ không phải giới hạn sự tăng giá tài sản ở một vài quốc gia thành viên. Hơn nữa, tình hình ở Tây Ban Nha và Ireland rất khác với các quốc gia thành viên lớn nhất của ECB: Pháp, Đức và Ý, nơi chỉ số giá tiêu dùng đang tăng với tốc độ 1,8% hàng năm. Do đó, việc thực thi chính sách tiền tệ nhắm vào Tây Ban Nha và Ireland có thể đã khiến ECB đi chệch khỏi chính sách phù hợp đối với toàn bộ khu vực đồng euro (Estrada, Jimeno và Malo de Molina, 2009).

Mặc dù ECB không có các công cụ thích hợp để ngăn chặn khủng hoảng cũng như không có các công cụ hỗ trợ khả năng thanh khoản khi khủng hoảng bắt đầu, tuy nhiên, ECB có thể sử dụng quyền lực của mình như là người cho vay cuối cùng khi khủng hoảng bắt đầu. ECB đã sử dụng sức mạnh này từ khi đợt khủng hoảng đầu tiên bắt đầu vào tháng 8 năm 2007 bằng cách cung cấp thanh khoản cần thiết cho các ngân hàng trên cơ sở các khoản vay qua đêm. Hơn nữa, ECB đã thực hiện nghiệp vụ swap ngoại tệ với Cục Dự trữ Liên bang để có được đô la cho các ngân hàng khu vực đồng euro vay và nghiệp vụ swap với các NHTW châu Âu thành viên để cung cấp cho họ euro. ECB yêu cầu các khoản vay của mình đối với các ngân hàng phải được thế chấp, kết quả là các chủ nợ ngân hàng khác sẽ chịu tổn thất lớn hơn nếu ngân hàng thất bại. Tuy nhiên, gần đây, ECB đã hoán đổi trái phiếu Hy Lạp mà nó đã mua trên thị trường và điều đó sẽ bị thua lỗ nếu Hy Lạp cơ cấu lại khoản nợ của mình. Nghiệp vụ hoán đổi này phù hợp với vai trò của ECB với tư cách là cơ quan tiền tệ trong khu vực đồng euro không cung cấp hỗ trợ tài chính cho các quốc gia thành viên. Hơn thế nữa, sự hỗ trợ của ECB đối với những người vay có vấn đề báo hiệu các ngân hàng và các quốc gia có nợ công khác rằng, họ cũng có khả năng hưởng lợi từ ECB nếu họ gặp các vấn đề trong tương lai.

Làn sóng khủng hoảng thứ hai bắt đầu năm 2010 với sự gia tăng lớn trong một số khoản nợ quốc gia. Một trong những vấn đề lớn trong việc giải quyết các cuộc khủng hoảng nợ quốc gia trong khu vực đồng euro là mâu thuẫn về các mục tiêu giữa những người ra quyết định. Tuy nhiên, các vấn đề trong khu vực đồng euro thậm chí còn nghiêm trọng hơn so với các nền kinh tế khác, bởi vì những người ra quyết định quan trọng ở cấp quốc gia (đặc biệt là người đứng đầu Chính phủ hoặc Nhà nước) và họ lại phải chịu trách nhiệm trước cử tri ở nước họ. Chính phủ ở mỗi quốc gia xây dựng chính sách tài khóa của riêng mình với sự hạn chế về tác động của nó đối với phần còn lại của khu vực đồng euro. Tương tự, các cơ quan giám sát ở mỗi quốc gia theo đuổi các mục tiêu trong nước với sự hạn chế về tác động của họ đối với phần còn lại của khu vực đồng euro. Vì vậy, khi khủng hoảng xảy ra ở một quốc gia, nguồn hỗ trợ chính sẽ đến từ các Chính phủ khu vực đồng euro; các Chính phủ thuộc khu vực Euro phải thuyết phục cử tri của họ về việc giúp đỡ một quốc gia khác cũng thuộc khu vực Euro.

2.3. NHTW tại một số nền kinh tế mới nổi đối phó với vấn đề kinh tế tăng trưởng nóng và tăng giá đồng nội tệ

Dòng vốn mang lại cho các thị trường mới nổi những lợi ích tiềm năng đáng kể trong việc theo đuổi phát triển kinh tế, nhưng nếu không được quản lý đúng cách, có thể khiến các nước tiếp nhận gặp rủi ro kinh tế vĩ mô, bất ổn tài chính và dừng đột ngột dòng vốn. Điều này đã từng xảy ra trong cuộc khủng hoảng tài chính ở châu Á năm 1997. Việc NHTW quản lý tốt tỷ giá hối đoái và các dòng vốn có thể đóng một vai trò quan trọng trong việc giảm sự biến động của các dòng vốn và có khả năng gây bất ổn. Can thiệp tỷ giá vô hiệu là công cụ chủ yếu được nhiều nền kinh tế châu Á mới nổi áp dụng để ngăn chặn sự tăng lên trong tỷ giá hối đoái danh nghĩa và nền kinh tế phát triển quá nóng. Từ năm 2000 đến 2007, sự can thiệp vào thị trường ngoại hối được thực hiện theo một hướng duy nhất, đó là mua đồng đô la Mỹ để ngăn chặn sự tăng giá của đồng nội tệ so với đồng đô la, dẫn đến sự tích tụ lớn của dự trữ ngoại hối trên toàn khu vực. Những can thiệp như vậy phải được vô hiệu để ngăn chặn tình trạng quá nóng của nền kinh tế. Tích lũy dự trữ ngoại hối liên tục không thể được duy trì trong một thời gian dài và do đó, nên hạn chế bằng cách thực hiện chính sách tỷ giá linh hoạt hơn trong thời gian dòng vốn tăng đột biến.

Ngoài can thiệp vô hiệu nhằm ổn định tỷ giá hối đoái, kiểm soát vốn cũng là một công cụ phổ biến để hạn chế dòng vốn vào các nền kinh tế thị trường mới nổi. Tuy nhiên, việc thiết kế và thực hiện kiểm soát dòng vốn là không dễ dàng. Quản lý kiểm soát vốn đòi hỏi các cơ quan quản lý quốc gia có thẩm quyền cao vì họ phải liên tục theo dõi các dòng chảy không mong muốn, thường được ngụy trang trong các kênh khác nhau.

Các biện pháp khác nhằm kiềm chế dòng vốn bao gồm các giới hạn đối với các trạng thái ngoại hối mở và các ràng buộc đối với loại tài sản ngoại tệ, hoặc các quy định dựa trên thị trường được thiết kế để giảm các ưu đãi cho dòng vốn. Những loại biện pháp này có ưu điểm là chúng không phân biệt giữa các nhà đầu tư trong và ngoài nước. Về rủi ro tỷ giá, Hàn Quốc, Philippines và Thái Lan đặt ra giới hạn cho các khoản đầu tư là tiền tệ của một quốc gia khác để giới hạn giá trị của khoản đầu tư có thể bị ảnh hưởng bởi những thay đổi về giá trị của loại tiền đó, trong khi Ấn Độ, Malaysia và Philippines đặt giới hạn đối với sự cân xứng về tiền tệ. Năm 2008, Ngân hàng Thái Lan đã đặt giới hạn cho các NHTM đối với trạng thái ngoại hối ròng đối với mỗi loại tiền tệ ở mức 15% vốn ngân hàng hoặc 5 triệu đô la, và đặt giới hạn cho trạng thái ngoại hối tổng ở mức 20% vốn ngân hàng, tương đương 10 triệu đô la.

Kinh nghiệm của Mỹ và khu vực đồng euro có một số điểm tương đồng. Điều quan trọng nhất là trong một cuộc khủng hoảng tài chính, NHTW sẽ chịu áp lực rất lớn trong việc cung cấp thanh khoản cho những người vay mất khả năng thanh khoản. Từ kinh nghiệm của FED, ECB và NHTW của số quốc gia có nền kinh tế mới nổi, có thể đưa ra một số hàm ý chính sách trong điều hành nhằm giữ ổn định tài chính trong bối cảnh trước và trong khủng hoảng như sau:

Thứ nhất, NHTW cần có các biện pháp phù hợp để ngăn ngừa khủng hoảng xảy ra. Kinh nghiệm của các quốc gia mới nổi cho thấy, ngay khi nền kinh tế có dấu hiệu của tăng trưởng nóng và giá trị đồng nội tệ tăng giá, các NHTW cần sớm can thiệp bằng các công cụ phù hợp. Đây là kinh nghiệm được các nền kinh tế mới nổi rút ra kể từ sau cuộc khủng hoảng tài chính tại châu Á năm 1997. Các biện pháp hiệu quả có thể sử dụng trong tình huống này đó là can thiệp vô hiệu nhằm ổn định tỷ giá hối đoái, kiểm soát dòng vốn bằng cách đặt ra các quy định về trạng thái ngoại hối.

Thứ hai, NHTW nói chung và NHNN Việt Nam nói riêng cần có những hành động chuẩn bị sẵn sàng cho tình huống nếu có khủng hoảng, nên tham gia vào việc chuẩn bị trước khủng hoảng theo một số cách sau:

- Cần đảm bảo có một vai trò quan trọng trong việc phát triển các chính sách an toàn vĩ mô và vi mô, điều này giúp làm giảm khả năng khủng hoảng và cung cấp các cơ chế hiệu quả hơn để giải quyết bất kỳ cuộc khủng hoảng nào xuất hiện.

- Nên xây dựng các hướng dẫn ứng phó khẩn cấp trong tình huống khủng hoảng, có thể tổ chức hoặc tham gia vào những tình huống diễn tập giả định để kiểm tra các kế hoạch giải quyết khủng hoảng của mình.

- Nên có những nguồn thông tin riêng, bao gồm khả năng độc lập trong việc kiểm tra các tổ chức tài chính lớn và các thị trường lớn. Mặc dù về mặt lý thuyết, các cơ quan Chính phủ khác nhau sẽ có thể tự do chia sẻ thông tin với nhau, nhưng thực tế là các luồng thông tin bị hạn chế vì các cơ quan khác nhau được chỉ định các mục tiêu khác nhau và có các ưu tiên khác nhau trong số các mục tiêu đó; Cần có một tầm nhìn rõ ràng về hệ thống tài chính để đóng góp hiệu quả vào việc phát triển các chính sách vi mô và vĩ mô và để thực thi hiệu quả vai trò người cho vay cuối cùng trong các cuộc khủng hoảng.

Ngoài ra, từ kinh nghiệm của ECB cho thấy, NHTW nên mở rộng các công cụ chính sách và các kênh truyền dẫn chính sách để thông qua đó, có thể nhanh chóng bơm thanh khoản trong một cuộc khủng hoảng; đồng thời cũng cần hợp tác với các cơ quan giám sát khác để đảm bảo rằng có sự chỉ đạo đầy đủ để đối phó với các trường hợp khẩn cấp.

Thứ ba, khi có khủng hoảng xảy ra, NHTW có trách nhiệm thực hiện tốt vai trò người cho vay cuối cùng, bằng cách cung cấp thanh khoản bổ sung thông qua các cơ chế thông thường của nó. Tuy nhiên, nếu các cơ chế bình thường là không đủ, có thể phải sẵn sàng cho vay các ngân hàng đã mất khả năng thanh toán dựa trên toàn bộ tài sản thế chấp của họ, cho vay các ngân hàng đang mất khả năng thanh toán vay để giúp họ vượt qua khủng hoảng thanh khoản dựa trên việc kỳ vọng rằng giá trị của các tài sản đảm bảo này sẽ có thể tốt hơn sau cuộc khủng hoảng. Quan trọng hơn, những hành động này cũng giới hạn mức độ và có tính đến tác động lâu dài đến khu vực kinh tế thực.

Thứ tư, từ kinh nghiệm của FED trong đối phó với khủng hoảng năm 2007 cho thấy trong giai đoạn khủng hoảng, NHTW có thể xem xét sử dụng các công cụ phi truyền thống của chính sách tiền tệ. Trong thời gian bình thường, các cơ quan tiền tệ thực hiện chính sách tiền tệ bằng cách sử dụng công cụ truyền thống, chủ yếu bằng cách tiến hành mua hoặc bán trái phiếu chính phủ ngắn hạn trên thị trường mở để có thể đạt được các mức lãi suất như mong muốn. Tuy nhiên, có hai lý do khiến cho các NHTW áp dụng các công cụ phi lãi suất, hay còn được gọi là chính sách tiền tệ phi truyền thống. Một là, sự gián đoạn tài chính khiến thị trường tín dụng căng thẳng và vì vậy, các biện pháp chính sách hướng cụ thể vào các thị trường này là cần thiết để giữ cho các thị trường này hoạt động. Hai là, cú sốc tiêu cực đối với nền kinh tế dẫn đến vấn đề “zero lower bound”, là vấn đề liên quan đến kinh tế vĩ mô nảy sinh khi lãi suất danh nghĩa ngắn hạn bằng 0 hoặc gần bằng 0. Điều này sẽ gây ra các bẫy thanh khoản và giới hạn khả năng khuyến khích kinh tế phát triển của NHTW. Khi vấn đề này phát sinh, chính sách tiền tệ thông thường không còn hoạt động bởi vì các cơ quan tiền tệ không thể điều chỉnh lãi suất chính sách dưới mức không. Các chính sách tiền tệ phi truyền thống có bốn hình thức: (1) cung cấp thanh khoản, trong đó, các NHTW mở rộng cho vay đối với cả ngân hàng và các tổ chức tài chính khác; (2) mua cả chứng khoán chính phủ và tài sản tư nhân để giảm chi phí vay cho các hộ gia đình; (3) sử dụng chính sách nới lỏng, trong đó các NHTW mở rộng đáng kể bảng cân đối kế toán của mình; và (4) NHTW cam kết giữ lãi suất chiết khấu của họ ở mức rất thấp trong một thời gian dài.

Acharya, V. V., & Schnabl, P. (2010). Do global banks spread global imbalances? Asset-backed commercial paper during the financial crisis of 2007–09. IMF Economic Review, 58(1), 37-73.

Čihák, Martin (2010), ‘Price Stability, Financial Stability, and Central Bank Independence’ 38th Economics Conference at the Oesterreichische Nationalbank, Vienna

Creel, J., Hubert, P., & Labondance, F. (2015). Financial stability and economic performance. Economic Modelling, 48, 25-40.

Bernanke, B. S. 2010. Monetary Policy and the Housing Bubble. Speech given at the Annual Meeting of the American Economic Association in Atlanta, Georgia (3 January). http://www.federalreserve.gov/newsevents/speech/bernanke20100103a.htm?source=myrealestatemoney.com/RENEWS (accessed on 4 March 2012).

Born, B., Ehrmann, M., & Fratzscher, M. (2013). Central bank communication on financial stability. The Economic Journal, 124(577), 701-734.

Corbo, V. (2010). Financial stability in a crisis: What is the role of the central bank. Perspectives on inflation targeting, financial stability and the global crisis.

European Central Bank (2007): “Progress towards a framework for financial stability assessment”, speech by José-Manuel González-Páramo, Member of the Executive Board of the ECB, OECD World Forum on “Statistics, Knowledge and Policy”, Istanbul, 28 June.

Estrada, Á., Jimeno, J. F., & de Molina, J. M. (2009). The performance of the Spanish economy in EMU: the first ten years. Spain and the euro, 83.

Fiordelisi, F & Mare, D (2014) “Competition and Financial Stability in European Cooperative Banks”, Journal of International Money and Finance, vol. 45, pp. 1-16.

Haltom, R. C., & Weinberg, J. A. (2017). Does the Fed have a financial stability mandate?. Richmond Fed Economic Brief, (June), 1-8.

Hannig, Alfred & Jansen, Stefan. (2010). Financial Inclusion and Financial Stability, Current Policy Issues, SSRN Electronic Journal. 10.2139/ssrn.1729122.

Horváth, R., & Vaško, D. (2012). Central bank transparency and financial stability: Measurement, determinants and effects(No. 25/2012). IES Working Paper.

Horvath, R., & Vaško, D. (2016). Central bank transparency and financial stability. Journal of Financial Stability, 22, 45-56.

Kawai, M., & Morgan, P. J. (2012). Central banking for financial stability in Asia (No. 377). ADBI Working Paper Series.

Xem thêm: Lời phát nguyện cầu vãng s anh chỉ biết câm nín nghe tiếng em khóc

Nelson, W R, Perli, R (2005): “Selected indicators of financial stability”, 4th Joint Central

Wall, L. D. (2012). Central banking for financial stability: Some lessons from the recent instability in the United States and euro area.TS. Nguyễn Thị Hoài Phương

Th

S. Lê Vân ChiTheo TCNH số 4/2020